Saluran Donchian dikembangkan oleh pedagang berjangka legendaris Richard Donchian pada 1960-an dan telah teruji oleh waktu sebagai indikator volatilitas yang kuat yang masih digunakan oleh banyak pedagang mengikuti tren hingga hari ini.

Mari kita periksa bagaimana Anda dapat menggunakan saluran Donchian untuk meningkatkan trading breakout dan meningkatkan keuntungan Anda.

Apa itu saluran Donchian?

Saluran Donchian terlihat sangat mirip dengan Bollinger Bands atau saluran Keltner dan diwakili oleh tiga garis: batas atas, rata-rata bergerak, dan batas bawah. Tidak seperti Bollinger Bands, yang menggunakan standar deviasi untuk menentukan level support dan resistance dinamis, saluran Donchian menggunakan tinggi dan rendah selama periode tertentu, biasanya 20, dan tertinggi dan terendah ini diplot di sekitar harga.

Bagaimana cara kerja saluran Donchian?

Saluran Donchian adalah salah satu indikator paling dasar namun efektif yang dapat Anda tambahkan ke grafik Anda.

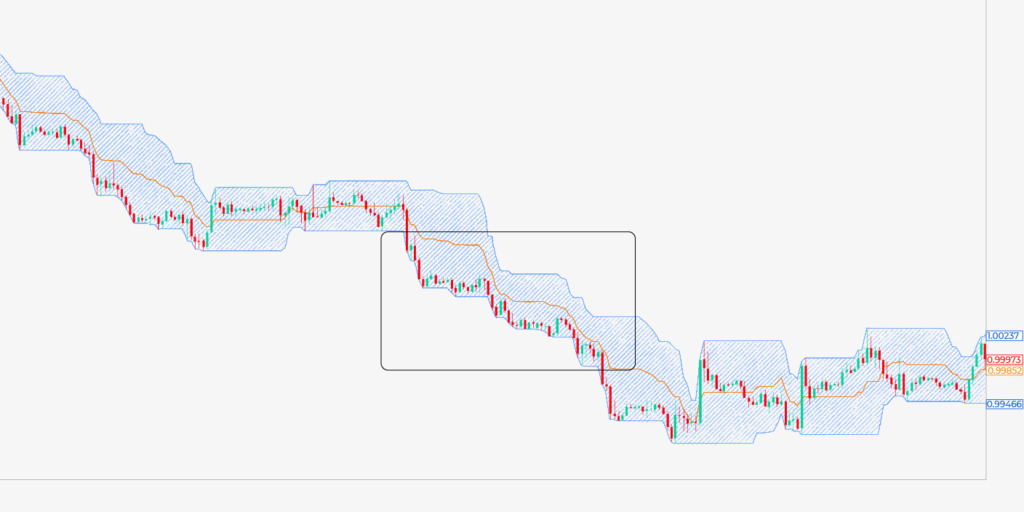

Saluran Donchian terutama merupakan ukuran volatilitas. Ketika volatilitas tinggi, pita akan melebar (atau menjadi lebih tinggi, bagaimanapun Anda melihatnya). Saat volatilitas rendah, Anda akan melihat pita menyempit secara signifikan, terutama selama fase konsolidasi.

Ketika harga memeluk upper band dengan erat dan secara konsisten membuat harga tertinggi baru sementara batas bawah mendatar, dapat diasumsikan bahwa momentum bullish hadir. Sementara itu, kebalikannya juga benar: momentum bearish akan terlihat seperti batas bawah yang terus bergerak ke bawah sementara upper band tetap datar.

Bagaimana cara menghitung saluran Donchian?

Perhitungannya langsung:

- Batas atas: titik tertinggi selama N periode terakhir

- Batas bawah: titik terendah selama N periode terakhir

- Rata-rata bergerak: (Harga batas atas + harga batas bawah)/2

N dapat menjadi nomor apa pun yang Anda suka.

Bagaimana Anda menggunakan saluran Donchian?

Biasanya, saluran Donchian digunakan selama 20 periode, yaitu 20 lilin terakhir. Namun, Anda dapat menggunakan periode apa pun yang Anda inginkan. Seperti rata-rata bergerak, saluran periode 50 atau 200 akan memberikan lebih sedikit sinyal tetapi kemungkinan akan lebih baik menunjukkan tren jangka panjang dan mengurangi jumlah sinyal palsu.

Anda dapat memikirkannya seperti ini: ketika tren kuat, seperti pada contoh di atas, mereka akan menempatkan posisi tertinggi atau terendah lebih besar dari 20 periode terakhir. Saat harga bergerak ke titik terendah dalam 20 periode sebelumnya, batas bawah akan terus bergerak ke bawah, menunjukkan bahwa ada tren bearish yang kuat dan sebaliknya.

Perdagangkan breakout secara efektif dengan saluran Donchian

Karena kekuatan saluran Donchian untuk menunjukkan tren, kita dapat menggunakannya untuk trading breakout. Menggabungkan saluran Donchian dengan osilator momentum, seperti RSI atau MACD, juga berguna untuk mendeteksi penembusan palsu.

Tentu saja, Anda tidak bisa hanya menggunakan saluran Donchian untuk berdagang. Seperti semua indikator, mereka melengkapi analisis tindakan harga Anda dan harus digunakan untuk melihat peluang yang sesuai dengan bias Anda secara keseluruhan.

Misalnya, Anda tidak boleh menggunakan saluran Donchian untuk menentukan tren bearish. Sebaliknya, Anda harus mengidentifikasi potensi tren bearish dengan mata kepala Anda sendiri, kemudian gunakan saluran Donchian sebagai konfirmasi.

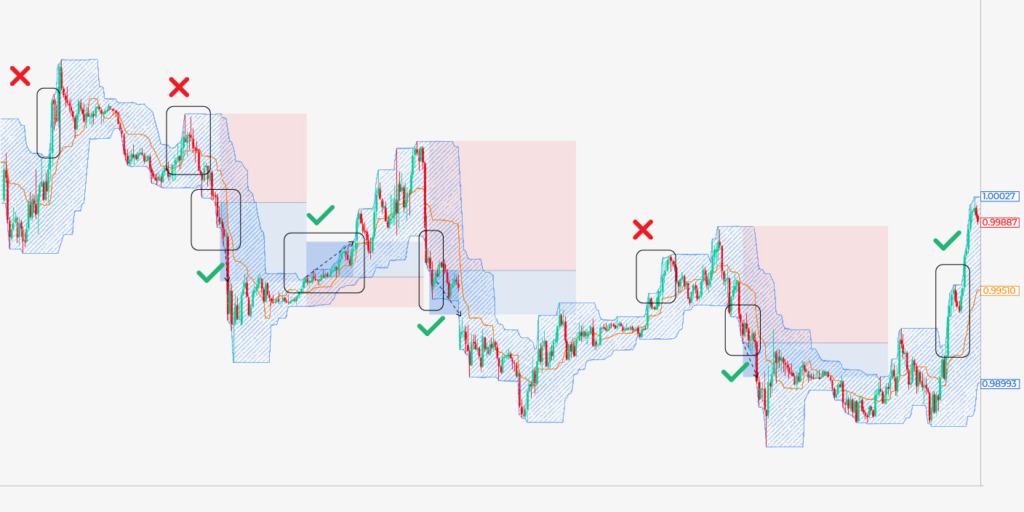

Dapatkah Anda melihat apa yang mengikat setiap entri di atas bersama-sama? Pertama, Anda akan melihat bahwa batas atas atau bawah dengan cepat naik/turun. Kedua, area ini memiliki tiga sentuhan berturut-turut ke batas, menunjukkan bahwa harga terus membuat tertinggi/terendah baru.

Mengapa ini merupakan strategi yang efektif? Nah, lihatlah batas-batas anak tangga itu, seperti aksi harga di tengah. Ada tren bullish, tetapi stair stepping tidak menunjukkan momentum bullish yang ingin kita masuki.

Sebaliknya, Anda menginginkan tindakan sebelumnya (dilambangkan dengan tanda centang) sebagai a) ia menawarkan potensi keuntungan yang lebih baik dan b) itu menunjukkan bahwa pasar secara umum setuju bahwa harga adalah bullish. Bolak-balik berombak menunjukkan beberapa ketidaksepakatan mengenai apakah harga bullish atau bearish.

Anda akan melihat banyak pakar trading berbicara tentang menggunakan batas yang berlawanan sebagai trailing stop. Ini berlawanan dengan intuisi.

Pertama, perhatikan seberapa lebar perhentian Anda pada awalnya. Jika Anda mengukur posisi Anda dengan jarak stop loss dan persentase risiko Anda (yang seharusnya Anda lakukan), maka posisi Anda akan sangat kecil dengan strategi manajemen risiko ini.

Kedua, perhatikan berapa banyak keuntungan yang Anda berikan kembali ke pasar dengan pendekatan ini. Setiap kali, harga menelusuri kembali setidaknya setengah dari pergerakannya untuk menyentuh batas yang berlawanan, memberi Anda risiko yang mengerikan: imbalan; di atas, R:R terbaik yang ditemukan adalah 1,13, bahkan dengan strategi yang menghasilkan beberapa entri yang cukup awal.

Sebaliknya, pendekatan Anda bisa jauh lebih sederhana. Pikirkan tentang tren banteng: itu dilambangkan dengan tertinggi yang lebih tinggi berturut-turut dan posisi terendah yang lebih tinggi, bukan? Jadi mengapa tidak menggunakan poin struktural ini sebagai stop loss Anda?

Sekarang, Anda dapat melihat bahwa kami memiliki entri yang ditentukan dengan tepat dengan kriteria yang jelas ke mana stop loss kami harus pergi. Gunakan saja ayunan tinggi dan rendah sebagai pemberhentian Anda. Anda akan melihat bahwa setelah dihentikan, tren cenderung berbalik ke arah yang berlawanan sebelum menyentuh batas yang berlawanan.

Juga bijaksana untuk mengambil sebagian keuntungan pada posisi terendah atau tertinggi sebelumnya, karena ini kemungkinan merupakan area support atau resistance. Dengan melakukan ini, Anda dapat menghasilkan sedikit lebih banyak keuntungan daripada murni menggunakan stop loss seperti di atas.