Em 1935, a teoria das Ondas de Elliot ganhou popularidade depois que Ralph Nelson Elliott previu o fundo de mercado de uma ação. Houve uma flutuação no mercado financeiro, que permaneceu um tanto quanto um mistério até agora. No entanto, os teóricos no início de 1900 tentaram correlacionar o comportamento do mercado com a natureza. Este conceito—de biomimética forneceu uma base para a aplicação da teoria das Ondas de Elliot de análise de fluxo de moeda.

Quando se trata de analisar o movimento do mercado, Ralph Nelson Elliott foi considerado um digno sucessor de Charles Dow. Ele não apenas confirmou muitos dos estudos da Dow, mas também apresentou uma série de definições precisas para diferentes fases do mercado.

Elliot adicionou, particularmente, uma série de elementos, que além de identificar as tendências do mercado, também calculam os níveis de preços que podem ser alcançados. Semelhante à teoria Dow, o princípio da Onda de Elliot pode distinguir o movimento dos preços nas ondas.

Por fim, esta abordagem visa descobrir as leis que fiscalizam os fenômenos naturais, parte dos quais o mercado de ações pertence.

Como funciona a Onda de Elliott de fluxo de moeda e negociação?

Como funciona a Onda de Elliott? Esta teoria propõe que o movimento dos preços das ações é previsível porque eles se movem em um padrão repetido (para cima e para baixo). As ondas formadas são criadas pelo sentimento ou pela psicologia do investidor. Traders profissionais e analistas do mercado de ações tentam continuamente lucrar com vários padrões de onda feitos a partir de movimentos de preços usando essa teoria de ondas.

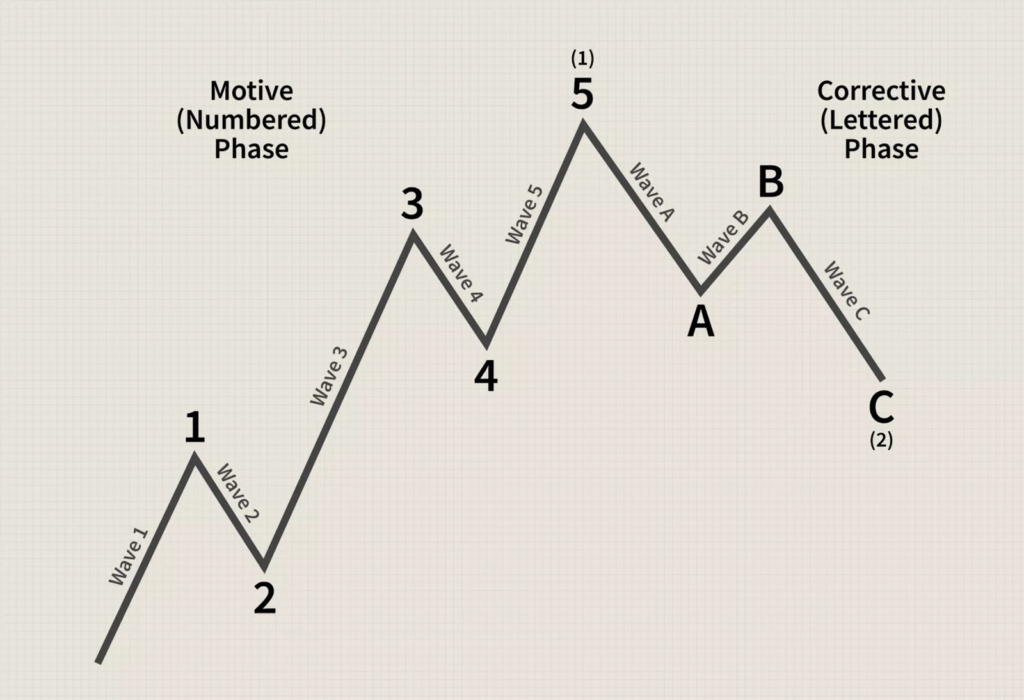

Essa hipótese identifica ainda dois tipos de ondas: ondas impulsivas e corretivas. Essas ondas são subjetivas, o que implica que os traders as interpretarão de maneiras únicas.

Ondas de Impulso

As ondas de impulso têm cinco sub ondas diferentes que constituem o movimento geral de preços na mesma direção (para cima ou para baixo), seguindo a tendência do próximo maior grau. Esse padrão de preços é predominante e duplica a facilidade de ser identificado no mercado de ações.

Três sub ondas são ondas de aviso, enquanto as duas restantes são ondas corretivas.

Abaixo estão três regras inflexíveis que governam a formação de ondas impulsivas:

— A onda número 2 não pode retroceder acima de 100% da onda número um.

— O número de onda 3 não pode ser menor que os números de onda 1 e 5.

— A onda número 4 não pode passar da onda número 3 em nenhum momento.

Se houver uma violação de alguma dessas regras, isto significa que não é uma onda impulsiva. Os traders seriam obrigados a rotular a onda novamente.

Ondas Corretivas

As ondas corretivas às vezes são chamadas de ondas diagonais que têm uma combinação de três sub ondas que se movem em direções opostas à tendência de maior grau seguinte. O objetivo das ondas corretivas é empurrar o mercado na direção do movimento.

As ondas impulsivas e corretivas são empacotadas em um fractal para formar padrões mais significativos. Tomemos, por exemplo, um gráfico com um período de um ano que pode ter uma onda corretiva, enquanto um gráfico com um período de 30 dias tem uma onda impulsiva em desenvolvimento. A característica desta onda é que ela tem diagonais que podem aparecer como uma cunha em contração ou expansão.

Um trader que entende a interpretação da teoria das Ondas de Elliott do fluxo e câmbio da moeda pode ter uma perspectiva de um mercado de alta de curto prazo e de baixa de longo prazo.

Limites do Princípio da Onda de Elliot

Ralph Nelson Elliott descobriu que o mercado monetário responde principalmente a mudanças significativas na psicologia dos analistas. Isso o torna mais sentimental.

Como a psicologia humana desempenha um papel crucial nessa teoria, espera-se que a natureza do movimento do mercado também mantenha um fluxo constante.

Embora o Princípio da Onda de Elliott seja bastante atraente no papel, muitas vezes é confrontado com a realidade do mercado monetário. Assim, contar as ondas será quase impossível sem desafiar as regras rígidas dessa teoria.

Isso fez com que os analistas que seguem esse método optassem por uma abordagem flexível e com uma interpretação mais detalhada do movimento dos preços de mercado.

Como negociar utilizando a teoria das Ondas de Elliott

Vamos considerar o cenário de caso em que um trader observa que uma ação ou ativo começa a se mover em uma onda ascendente impulsiva. O trader pode comprar longo na ação até que a quinta onda esteja completa.

Nesse nível, espera-se uma reversão, então o trader opta por vender a descoberto o mesmo estoque ou ativo. Essa teoria é a ideia subjacente por trás da recorrência de padrões fractais no mercado financeiro.

Conclusão

Para concluir este assunto, a teoria das Ondas de Elliott é um indicador útil que coloca investidores e traders em uma perspectiva semelhante para lucrar com o mercado financeiro. Também recomendou que as estratégias de backup sejam implantadas em conjunto com essa teoria para verificar e equilibrar as inconsistências no mercado para obter o máximo rendimento.