Os canais Donchian foram desenvolvidos pelo lendário trader de futuros Richard Donchian na década de 1960 e resistiram ao teste do tempo como um poderoso indicador de volatilidade que muitos traders que seguem tendências ainda usam até hoje.

Vamos examinar como você pode usar os canais Donchian para melhorar a negociação de rompimento e aumentar seus lucros.

O que são os canais Donchian?

Os canais Donchian são muito semelhantes aos canais Bandas de Bollinger ou Keltner e são representados por três linhas: um limite superior, uma média móvel e um limite inferior. Ao contrário das Bandas de Bollinger, que usa desvios padrão para definir os níveis dinâmicos de suporte e resistência, os canais Donchian usam o máximo e o mínimo em um determinado período, geralmente 20, e esses máximos e mínimos são plotados em torno do preço.

Como funcionam os canais Donchian?

Os canais Donchian são um dos indicadores mais básicos, mas eficazes, que você pode adicionar ao seu gráfico.

Canais Donchian são principalmente uma medida de volatilidade. Quando a volatilidade é alta, as bandas se alargam (ou se tornam mais altas, independentemente de como você olhe para elas). Quando a volatilidade é baixa, você verá as bandas se estreitarem significativamente, especialmente durante as fases de consolidação.

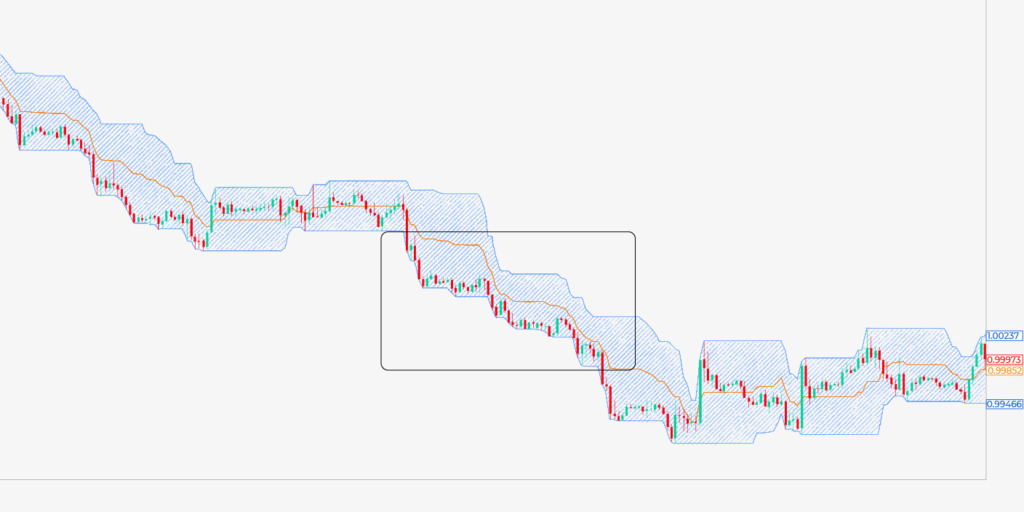

Quando o preço está abraçando a banda superior de forma firme e consistente, fazendo novos máximos enquanto o limite inferior se achata, pode-se supor que o momento de alta está presente. Enquanto isso, o oposto também é verdadeiro: o momento de baixa parecerá um limite inferior movendo-se continuamente para baixo enquanto a banda superior permanece plana.

Como calcular os canais Donchian?

O cálculo é simples:

- Limite superior: o ponto mais alto nos últimos N períodos

- Limite inferior: o ponto mais baixo nos últimos N períodos

- Média móvel: (preço do limite superior + preço do limite inferior)/2

N pode ser o número que você quiser.

Como utilizar os canais Donchian?

Normalmente, os canais Donchian são usados em 20 períodos, ou seja, as últimas 20 velas. No entanto, você pode usar o período que preferir. Assim como as médias móveis, os canais de 50 ou 200 períodos fornecerão menos sinais, mas provavelmente mostrarão melhor a tendência de longo prazo e reduzirão o número de sinais falsos.

Você pode pensar assim: quando as tendências são fortes, como no exemplo acima, elas colocarão altas ou baixas maiores que os últimos 20 períodos. À medida que o preço se move para seu ponto mais baixo nos 20 períodos anteriores, o limite inferior se moverá continuamente para baixo, indicando que há uma forte tendência de baixa e vice-versa.

Negociando efetivamente com os canais Donchian

Devido ao poder dos canais Donchian para indicar tendências, podemos usá-los para negociação de fugas. A combinação de canais Donchian com um oscilador de momento, como RSI ou MACD, também é útil para detectar fugas falsas.

Claro, não é preciso dizer que você não pode simplesmente usar os canais Donchian para negociar. Como todos os indicadores, eles complementam sua análise de ação de preço e devem ser usados para identificar oportunidades que estejam de acordo com seu viés geral.

Por exemplo, você não deve usar canais Donchian para determinar uma tendência de baixa. Em vez disso, você deve identificar uma possível tendência de baixa com seus próprios olhos e usar um canal Donchian como confirmação.

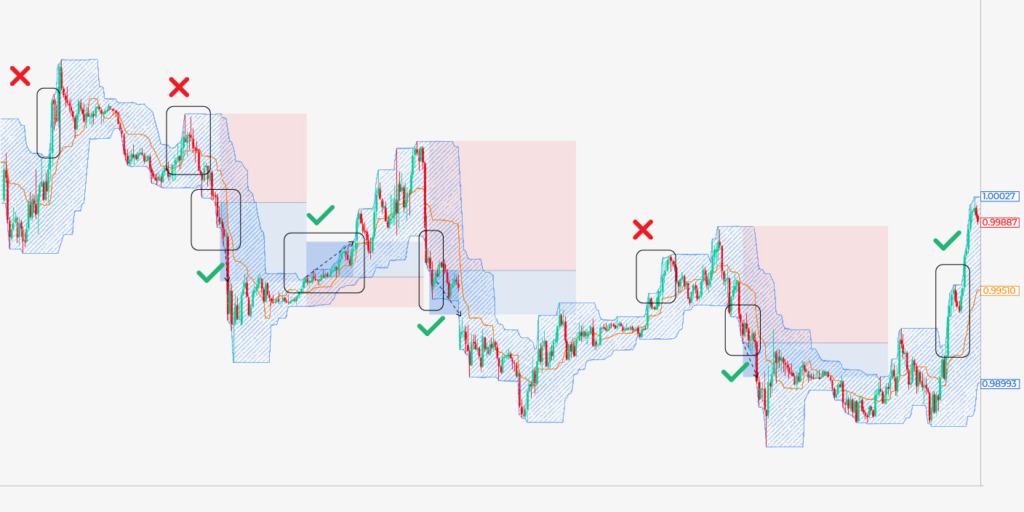

Você consegue identificar o que une cada entrada acima? Primeiro, você notará que o limite superior ou inferior está subindo/descendo rapidamente. Em segundo lugar, essas áreas tiveram três toques consecutivos no limite, indicando que o preço estava continuamente fazendo novos altos/baixos.

Por que essa é uma estratégia eficaz? Bem, olhe para os limites de subida da escada, como a ação do preço no meio. Há uma tendência de alta, mas o degrau da escada não indica o momento de alta a partir do qual gostaríamos de entrar.

Ao invés disso, você deseja a ação anterior (indicada pelo tick) porque: a. oferece melhor potencial de lucro e b. mostra que o mercado está de acordo geral que o preço está em alta. A oscilação para frente e para trás indica algum desacordo sobre se o preço é de alta ou de baixa.

Você verá muitos gurus de negociação falando sobre usar o limite oposto como um ponto final. Isso é contra-intuitivo.

Em primeiro lugar, observe o quão largo seu stop precisa ser inicialmente. Se você estiver dimensionando suas posições pela distância de seu stop loss e porcentagem arriscada (que você deveria estar), suas posições serão muito pequenas com essa estratégia de gerenciamento de risco.

Em segundo lugar, observe quanto lucro você devolve ao mercado com essa abordagem. Toda vez, o preço refaz pelo menos metade de seu movimento para tocar o limite oposto, dando-lhe um risco terrível: recompensa; acima, o melhor R:R encontrado é 1,13, mesmo com uma estratégia que levou a algumas entradas razoavelmente precoces.

Ao invés vez disso, sua abordagem pode ser muito mais simples. Pense em uma tendência de alta: ela é caracterizada por altos e baixos consecutivos mais altos, certo? Então, por que não usar esses pontos estruturais como seu stop loss?

Agora, você pode ver que definimos adequadamente as entradas com critérios claros de onde nosso stop loss deve ir. Basta usar os altos e baixos do balanço como sua parada. Você notará que, depois de parar, a tendência tende a reverter na direção oposta antes de tocar o limite oposto.

Também é prudente obter lucros parciais em baixas ou altas anteriores, pois essas são prováveis áreas de suporte ou resistência. Ao fazer isso, você pode lucrar um pouco mais do que simplesmente utilizar as perdas de parada, como acima.