Kırılma ticareti, popüler ticaret yöntemlerdendir. Bu yöntem, yatırımcılara yeni oluşan trende en iyi seviyelerden girmelerini veya devam etme olasılığı yüksek olan mevcut trendde işlem yapmalarını sağlar.

Ancak, bazı breakoutlar yani kırılmalar fakeoutlara dönüşür. Dolayısı ile zarara uğramanıza neden olabilirler.

İstatistiklere göre kırılmaların %70-80’i fakeout’a dönüşüyor.

Aşağıda, güçlü kırılmaları belirleme ve kırılmaları başarılı bir şekilde kullanmak için bazı kuralları bulabilirsiniz.

Kırılma (Breakout) nedir?

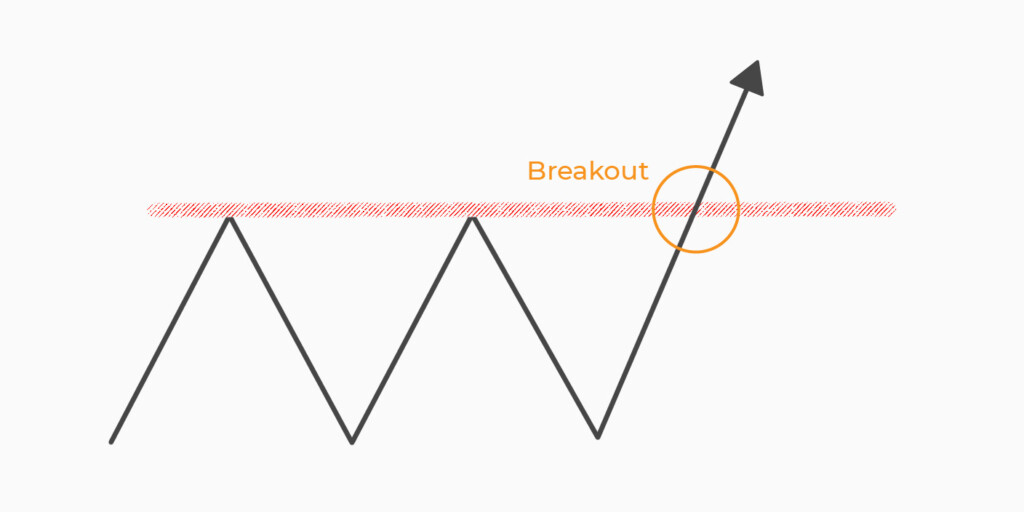

Kırılma fiyatın sağlam direnç seviyesinin üzerine veya güçlü destek seviyesinin altına düştüğü ve kırılma yönünde ilerlediği piyasa koşuludur. Kırılma işlemi sırasında tüccar, fiyat direnç noktasının üzerine çıktığında alım yapar, fiyat destek noktasının altına düştüğünde ise satar. Genellikle fiyat, güçlü bir seviyenin ötesine geçmeden önce bir süre konsolide olur.

Kırılmalar; artan fiyat oynaklığı, önemli fiyat dalgalanmaları ve genellikle güçlü fiyat eğilimlerine işaret eder, bu yüzden tüccarlar kırılma ararlar. Kırılma, herhangi bir zaman diliminde ve herhangi bir varlığın grafiğinde oluşabilir, bu nedenle evrensel bir ticaret aracıdır. Bu nedenle, birçok acemi tüccar kırılma işlemleri ile başlar.

Ancak fiyat güçlü bir seviyenin üstüne çıkmış olsa da bu kırılma anlamına gelmez. Bazen fiyat seviyeyi geçer ama tersine döner. Böyle bir duruma yalancı kırılma yani fakeout denir. Bu durumlarda tüccarlar zararı durdur emri verseler bile zarara uğrayabilirler.

Peki öyleyse kırılma nasıl anlaşılır? Kırılmaları ve yalancı kırılmaları ayırt etmek için kullanabileceğiniz birkaç araç var.

Yüksek hacim

Fakeout ve breakout arasındaki temel fark, işlem hacminin derecesidir. Fiyat güçlü bir seviyenin üzerine çıktığında işlem hacimleri artar. Hacimler aynı seviyede kalıyorsa veya azalıyorsa yalancı kırılma olma riski yüksektir.

Fiyat genellikle güçlü bir seviyenin ötesine geçmeden önce konsolide olduğundan ve konsolidasyon sırasında hacimler düşük olduğundan, hacimlerin kırılma anında artması gerekir. Piyasa belirsizlikleri nedeniyle bir konsolidasyon meydana gelir. Alıcılar ve satıcılar, fiyatın belirli bir yönde hareket etmesi için bir nedene ihtiyaç duyar. Bir sebep bulmadan önce, fiyat dar bir aralıkta hareket eder.

Hacimdeki artışı belirlemek için tüccarlar hacim indikatörleri kullanırlar. En popüler araçlar, bakiye hacmi, Para Akışı Endeksi, birikim ve dağıtım göstergesi ve Klinger osilatörüdür.

Artan hacimlerin yanı sıra tüccarlar genellikle artan oynaklığa bakarlar. Ekonomik veri açıklamaları, kazanç raporları ve makroekonomik ve siyasi haberler gibi önemli temel olaylar yüksek oynaklığa neden olur. Ancak oynaklığın artması kısa sürebileceğinden yüksek riskler taşıdığını unutmamak önemlidir. Fiyat hızlı bir şekilde geri dönebilir.

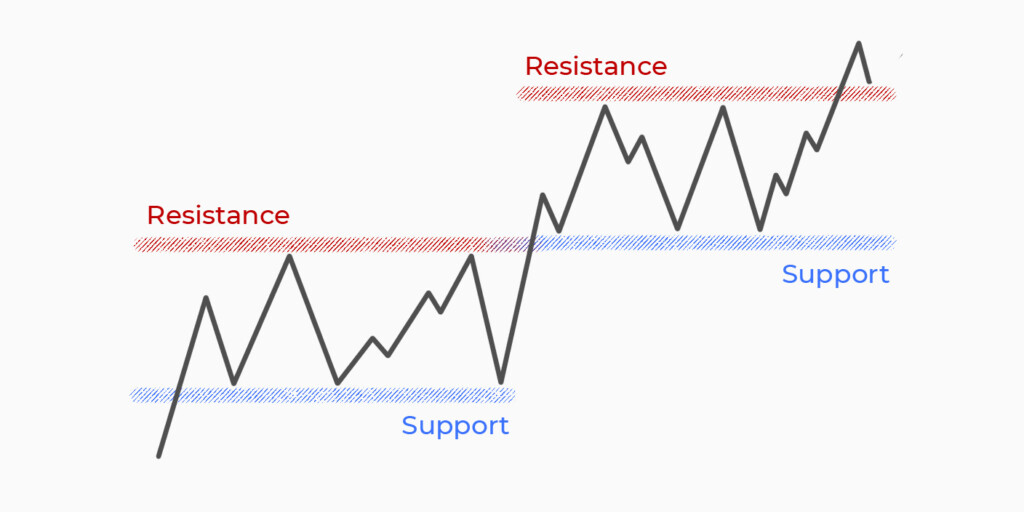

Güçlü destek ve direnç seviyeleri

Kırılmayı belirlemek için öncelikle güçlü destek ve direnç seviyeleri belirlemelisiniz. Yalancı kırılmanın işaretlerinden biri çok da anlamlı olmayan rastgele bir seviyedir. Evet, fiyatın iki kez dokunduğu seviyelerde bile kırılma oluşabilir ancak eğer fiyat bir seviyeye daha fazla ulaşıyorsa o seviyede güçlü kırılma olma şansı daha yüksektir.

Destek ve direnç seviyelerinin gücünü belirlemek için fiyat seviyeye her dokunduğunda hacimleri incelenebilir. Hacimler yüksekse seviye güçlü kabul edilir çünkü bu önemli güçlere rağmen boğaların veya ayıların seviyeyi kıramadığını gösterir.

Ayrıca tüccarlar, güvenilir destek ve direnç noktalarını belirlemek için teknik analiz indikatörlerini kullanır. Hareketli ortalamalar (MA’lar) da bunlardan biridir. Fiyat MA’ya düştüğünde destek seviyesi görevi görür. Fiyat MA’ya yükseldiğinde ise direnç seviyesi görevi görür. Fiyat MA’nın ötesine geçerse, bu güçlü bir kırılma olarak görülür. Ancak hareketli ortalamada aralık seçmek çok önemlidir. Hızlı MA daha fazla sinyal oluşturur ancak bu sinyallerin yanlış olma ihtimali daha yüksek olacaktır.

Aralık

Fiyat genellikle bir kırılmadan önce konsolide olur. Bu nedenle, bir aralıktaki hareket en yaygın fiyat davranışı olarak görülür. Aralık (Range), fiyatın destek ve direnç seviyeleri arasında yatay hareket ettiği piyasa koşuludur. Genel kural aralığın uzunluğunun kırılmanın gücünü belirlediğini söyler; menzil ne kadar uzunsa, kırılma da o kadar güçlüdür.

Kırılma noktası belirlemek için ise fiyatın belirli bir seviyeye ne sıklıkta ulaştığına dikkat etmelisiniz. Eğer fiyat direnç seviyesinin yakınında dalgalanıyorsa, kısa sürede bunun üzerine çıkma şansı yüksektir. Genellikle destek seviyesine yakın hareket ediyorsa muhtemelen yakında desteğin altına düşer.

Aralıklar, yatırımcıların düzgün zararı durdur seviyelerini belirlemelerine olanak tanır. Genellikle, fiyat direncin üzerine çıktığında, tüccarlar bunun biraz altına bir zararı durdur emri verir. Tam tersi fiyat destek seviyesinin altına düştüğünde, zararı durdur emri biraz üzerinde belirlenir.

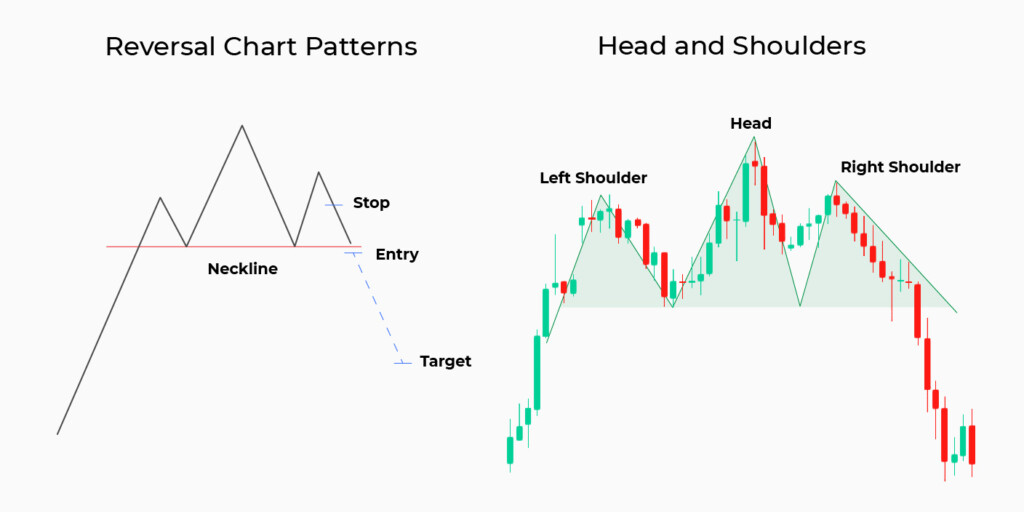

Grafikte kırılma formasyonları

Grafik formasyonları da kırılma noktalarını belirlemenin diğer bir basit yöntemidir. Bu formasyonların genel kırılma kurallarına dayanmaktadır. Örneğin baş ve omuz formasyonunda işlem yaparken, tüccarlar fiyatın boyun çizgisinin (destek seviyesi) altına düşmesini bekler. Tüccarlar yükselen bir üçgen formasyonunda işlem yaparken de fiyatın üst trend çizgisinin üzerine çıkmasını bekler.

Formasyonları düşündüğünüzde, fiyat konsolidasyonunun her zaman illa ki kırılmadan önce gerçekleşmediğini fark edeceksiniz. Bazen de fiyat güçlü bir seviyeyi kırmadan önce önemli dalgalanmalar olur. Baş ve omuzlar ve çift üst formasyonlarının oluşması kırılmadan önceki büyük salınımlara (swinglere) örnektir.

Her formasyonun kendine özgü kuralları vardır. Dolayısı ile giriş, kar alma ve zararı durdurma noktalarını saatlerce test etmenize gerek kalmaz. Tabii ki, mevcut piyasa koşullarına, işlem yaptığınız varlığa ve işlem stratejinize göre ayarlanmalıdırlar. Ancak genel olarak tüccarlar baş ve omuzlar formasyonunun boyun çizgisinin altında kırılan bir şamdan formasyonu (candlestick) kapandıktan, boyun çizgisinin üzerine zararı durdur yerleştirdikten ve baş ile boyun çizgisi arasındaki mesafeye eşit bir kar alma hedefi belirledikten sonra piyasaya girerler.

Yeni yüksek ve alçaklar

Kırılmayı belirlemek için tüccarlar, grafikte yeni yüksekler ve alçaklar arar. Burada psikolojik faktör devreye giriyor. Eğer, fiyat yeni bir zirve yaparsa piyasada çok az satış gücü vardır veya hiç yoktur. Yeni zirveleri düşündüğünde tüccar, diğer tüccarların varlığın çekici olduğunu düşündüğüne inanıyor. Bu nedenle de daha fazla tüccar piyasaya girer ve fiyat yükselir. Önemli boğa kuvvetleri, güçlü bir kırılma sağlayabilir. Kırılma noktası belirlemek için en yakın direnç seviyelerini göz önünde bulundurabilirsiniz.

Kısa işlemler için ise bu kuralların tam tersi geçerlidir. Ticaret, varlıkların hem alınmasına hem de satılmasına izin verdiğinden, tüccarlar yeni dipler arayabilirler. Fiyat düşmeye devam ettiğinde tüccar, bunu diğer tüccarların varlığın değer kaybedeceğine inandığının bir işareti olarak görür. Dolayısı ile daha fazla tüccar, fiyatın en yakın güçlü destek seviyesinin altına düşmesini beklediklerinden kısa pozisyonlar açar.

Ancak, fiyatın sürekli yükselip düşmeyeceğini unutmamalısınız. Fiyat illaki bir noktada tersine döner. Tersine dönüşte tüccarlar fiyatın bir düşüş trendinden sonra en yakın desteğin üzerine çıkmasını ve fiyatın bir yükseliş trendinden sonra en yakın direncin altına düşmesini beklemelidir.

Uzun süreli trend

Kırılmayı doğrulamak için tüccarlar daha yüksek zaman dilimlerindeki trendleri inceleyebilirler. Örneğin, saatlik grafikte direnç seviyesinin üzerinde bir kırılma arıyorsanız, genel trendi belirlemek için günlük grafiğe bakabilirsiniz. Yükseliş trendi varsa kırılma muhtemelen güçlü olur.

Trendin tersine giderseniz muhtemelen zarar uğrarsınız. Bunun nedeni dde trendlerin bireysel tüccarlar tarafından değil, büyük kurumsal tüccarlar tarafından yaratılmasıdır. Bunun anlamı şudur; kurumsal tüccarlarla rekabet edemez ve piyasa yönünü değiştiremezsiniz.

Yine de trendin sürekli devam edebileceğini unutmamalısınız. Kırılmada işlem yapmadan önce kırılma gücünü belirlemelisiniz. Trendin gücünü ise ortalama yön endeksi (ADX) gibi teknik analiz indikatörleri ile belirleyebilirsiniz.

Son olarak

Kırılma ticareti, yeni başlayanlar tarafından bile kullanılabilecek en basit işlem yöntemlerinden biridir. Ancak, gerçek kırılmalar ve yalancı kırılmaları nasıl ayırt edeceğinizi öğrenmeniz lazım. Canlı grafikte kırılma aramadan önce eski verilerle veya demo hesabında kırılma işlemi yapmayı denemelisiniz.

Kaynaklar:

The Anatomy of Trading Breakouts, Investopedia

7 Steps to follow when Trading Breakout Stocks, elearnmarkets

How to Identify a High Probability Breakout Trade, Warrior Trading