Osilatörler, trendleri, alım satım sinyallerini ve piyasa duyarlılığındaki değişimleri belirlemek için kullanılabilecek indikatör türlerindendir. Birçok osilatör vardır. En popüler olanları Relatif Güç Endeksi (RSI), Stokastik Osilatör, MACD İndikatörü ve Awesome Osilatördür. Hepsi farklı özelliklere ve farklı hesaplanmalara sahiptir. Bu indikatörlerden en iyi şekilde yararlanmak için takip edebileceğiniz ortak kurallar vardır ancak en iyi osilatör indikatörü diye bir şey yoktur. Bu yazımızda indikatörleri işlem stratejinizde kullanmanız için 6 uygulamayı paylaşıyoruz.

Ticarette osilatör nedir?

Osilatörlerin mekanik veya elektronik bir cihaz olduğunu biliyor muydunuz?

Teknik analizde, indikatörler osilatör olarak adlandırılır çünkü aynı konsepte sahiptirler: salınım prensiplerini içerirler. Genel tanımı ile salınım, enerjideki değişikliklere bağlı olarak iki şey arasındaki periyodik bir harekettir. Teknik analizde ise osilatör, fiyattaki değişikliklere bağlı olarak genellikle 0 ve 100 olmak üzere iki bant arasında hareket eder.

Her osilatörün kendine özgü bir formu vardır. Örneğin, RSI bir çizgiden oluşur, stokastikte ise iki çizgi vardır. MACD göstergesi iki çizgi ve bir histogramdan oluşur. Osilatörlerin birincil sinyali aşırı alım ve aşırı satım piyasa koşullarına dairdir. Ancak işlem sinyallerini belirlemek, uzun ve kısa vadeli fiyat tersine dönüşlerini doğrulamak için de kullanılabilir.

Pratik #1: Aşırı alım ve aşırı satım koşulları

Tüccarlar, aşırı alım ve aşırı satım koşullarını tespit etmek için gemelde osilatörleri kullanırlar. Bu sayede gelecekteki fiyat artışlarını ve düşüşlerini belirleyebilirler. Varlık aşırı satıldığında, fiyatı asıl değerinin altındadır ve yakında fiyatın yükselmesi beklenir. Varlık aşırı alındığında ise fiyatı asıl değerinin üzerindedir ve yakında düşmesi beklenir.

Aşırı alım ve aşırı satım bölgeleri osilatöre bağlıdır. Mesela relatif güç endeksi 30’un altına düştüğünde, stokastik 20’nin altına düştüğünde veya MACD histogramı yeni dipler belirlediğinde piyasada aşırı satım olduğu düşünülür.

Ancak aşırı alım ve aşırı satım koşullarını belirlenirken osilatörün, herhangi bir bölgedeki fiyat hareketinin tam olarak ne zaman geri döneceğini belirlemediğini hatırlamalıdır. Piyasanın yönünün değişmesi bazen haftalar alabilir. Ayrıca aşırı alım ve aşırı satım koşullarının var olması trendin tersine geri döndüğünü ifade etmez. Bu sadece kısa vadeli bir düzeltme olabilir.

Ancak bu, aşırı alım/satış sinyalinin anlamsız olduğu anlamına gelmez. Tüccarlar stratejilerini bu sinyale dayandırır ancak bunu doğrulamak için başka araçlar da kullanırlar.

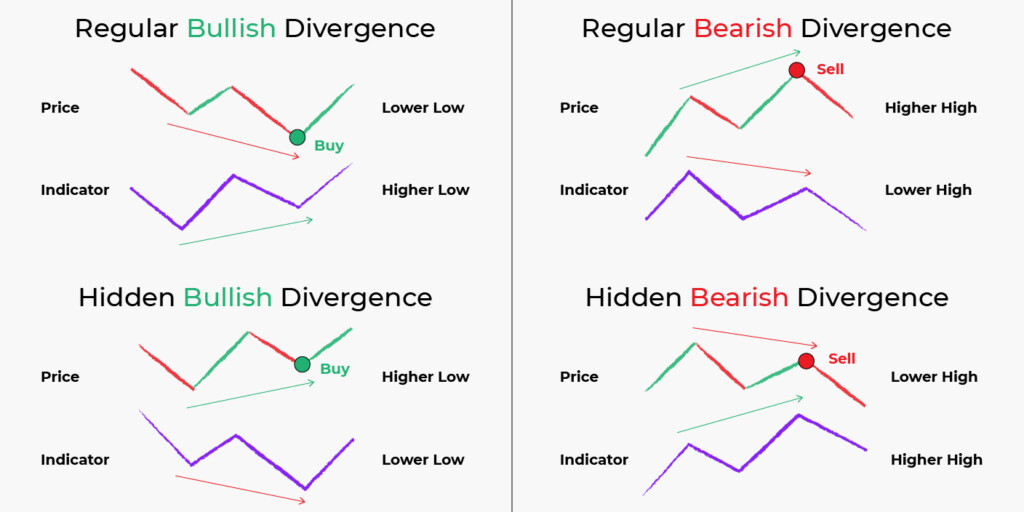

Pratik #2: Sapma sinyallerini öğrenin

Sapma, tüccarların osilatörlerle işlem yaparken kullandıkları en basit ve en doğru sinyallerden biridir. Sapmalarda ana fikir osilatörlerin fiyat hareketlerini takip etmesi yani fiyat düştüğünde düşmesi ve fiyat arttığında yükselmesidir. Ancak bazen osilatör veya fiyat farklı yönlerde hareket edebilir. Bunun nedeni de alıcıların ve satıcıların güçlerini kaybetmesidir. Bu olay fiyat tablosunda görünmez ancak osilatörde yer alır. Düzenli sapmanın gizli sapmadan daha güvenilir olduğu kabul edilen ortak kurallar aşağıda yansıtılmıştır.

Pratik #3: Haçları ara

Haç, alım ve satım fırsatlarını tanımlayan önemli bir sinyaldir. Burada farklı yaklaşımlar olabilir. Örneğin, osilatör farklı periyotlara sahip çizgiler içeriyorsa daha hızlı olanın daha yavaş olanın üzerinde kırılması bir satın alma sinyali olarak kabul edilir. Tersine daha hızlı olanın daha yavaş olanın altında kırılması ise genellikle satış sinyali verir. Veya çizgiler aynı periyoda sahip olabilir. Örneğin basit hareketli ortalamalı RSI indikatöründe RSI çizgisi hızlı, SMA çizgisi yavaş kabul edilir.

Ayrıca tüccarlar belirli bir seviyede yer alan haça bakarlar. Örneğin, MACD histogramı 0’ın üzerine çıkarsa bu bir satın alma sinyalidir; 0’ın altına düştüğünde bu bir satış sinyalidir.

Pratik #4: Standart ayarları kullan

Osilatör parametreleri değiştirilebilir ve osilatörlerin avantajlarından biri de standart ayarlarla da farklı periyot ve farklı varlıklar için de iyi çalışmasıdır. Stratejiniz diğer parametreler ile daha iyi çalışıyor ise ayarları değiştirebilirsiniz. Ticarete yeni başlıyorsanız parametreleri kullandığınız ticaret platformunda otomatik olarak ayarlayabilirsiniz. Tüccarlar genelde sinyallerin sayısını ve doğruluğunu artırmak için indikatör ayarlarını değiştirir. Ancak EUR/USD paritesinin 1 dakikalık ve haftalık grafiklerini karşılaştırırsanız RSI’nın sağladığı aşırı satım sinyallerinin sayısı ve güvenilirliklerinin neredeyse eşit olduğunu fark edeceksiniz.

Pratik #5: Başka sinyalleri arayın

Aşırı alım/aşırı satım koşulları için tüccarlar fiyat grafiğinde osilatör uyguladıklarında sapma ve kesişme arar yani bunlar standart sinyallerdir. Tabii bundan daha fazlası da vardır. Birçok tüccar osilatörlerden gelebilecek diğer sinyalleri bilmez. Bu sinyaller genellikle de osilatör geliştiricileri tarafından değil, analistler tarafından keşfedilirler. Ek sinyalleri çevrimiçi arayabilir veya kendi sinyallerinizi geliştirebilirsiniz. Ancak, her iki durumda da sinyal güvenilirliğini bir demo hesabında veya tarihsel verilerde tekrar kontrol etmelisiniz. Gerçek işlemler yaparken hataları önlemek için farklı zaman aralıklarını ve farklı volatilite seviyelerine sahip varlıkları seçmelisiniz.

Pratik #6: Sinyallerin nasıl doğrulacağını bil

Osilatörlerin yanlış sinyaller verebileceğini unutmamalısınız. Bu yüzden bu indikatörleri tek başına kullanmak risk taşır. Tüccarlar sinyallerini iki osilatörü birleştirerek, oynaklık ve trend indikatörlerini kullanarak veya destek ve direnç seviyeleri değerlendirerek diğer teknik analiz araçlarını kullanarak sinyal doğrulayabilir.

Sonuç olarak

Osilatör işlemleri fiyat yönünü tahmin etmenin en kolay ve en güvenilir yollarından biridir. Osilatörler başarısız olabilir ve her sinyalin doğrulanması gerekir. Tüccarların kullanacakları teknik analiz araçları onları bu tuzaklardan koruyabilir. Yukarıda paylaştığımız tüyoları öğrenirseniz, saatlerce kurallarını öğrenmeden herhangi bir osilatörü kullanabileceksiniz.

Kaynaklar:

Oscillator, Investopedia

An Introduction to Oscillators, Investopedia

How to Use Oscillators to Warn You of the End of a Trend, babypips.com